Блог им. Klinskih-tag |❓Как чувствует себя российский ипотечный рынок?

- 09 декабря 2024, 10:18

- |

🏦 ЦБ традиционно публикует ежемесячный бюллетень по рынку ипотечного жилищного кредитования (ИЖК) в России, и вот в пятницу была представлена статистика за октябрь 2024 года. Предлагаю вашему вниманию основные тезисы:

🔹В годовом сравнении предоставление ИЖК снизилось чуть более чем на 50% (г/г) — как по объёму, так и по количеству. После отмены льготной ипотеки и высоких ставках ожидаемый провал.

🔹В октябре 2024 года сохранилась невысокая активность на рынке ИЖК (неудивительно).

🔹Около 70% выдач ИЖК в октябре пришлось на программы господдержки, объём которых в октябре снизился в денежном выражении на -7,2% (м/м) до 249,7 млрд руб. В свою очередь, объём ипотеки на рыночных условиях прибавил в октябре на +13,0% (м/м) до 117,4 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Блог им. Klinskih-tag |Рынок складской недвижимости: возможности для инвесторов на фоне дефицита площадей?

- 31 октября 2024, 18:55

- |

🏗 Мы часто рассуждаем с вами про рынок жилой недвижимости, где застройщики после отмены льготной ипотеки оказались в очень сложном положении, и порой совершенно незаслуженно забываем про складскую недвижимость, где сейчас сложилась уникальная ситуация, когда даже при высоких ставках на этом рынке наблюдается острый дефицит площадей, что уже сейчас привело к образованию очередей среди потенциальных арендаторов и резкому росту арендных ставок.

💼 Инвестирование в коммерческую недвижимость для нас возможно через закрытые паевые инвестиционные фонды (ЗПИФ), ставшие в последнее время весьма значимым сегментом на российском рынке коллективных инвестиций:

Стоит отметить, что именно складская недвижимость лучше всех себя чувствует в последние годы, и сейчас попробую объяснить почему. Пандемия COVID-19 негативно сказалась на гостиничной недвижимости, начало СВО привело к проблемам в торговых центрах (из-за массового ухода западных брендов), а отмена льготной ипотеки спровоцировала существенный спад на рынке жилья. В то время как складская недвижимость демонстрирует устойчивый рост, во многом благодаря активному развитию онлайн-торговли и логистики. Онлайн-ритейлеры и логистические компании год от года наращивают свои бизнесы, а потому постоянно увеличивают объёмы своих складских площадей.

( Читать дальше )

Блог им. Klinskih-tag |Инвестиции в «Рентал ПРО» - защита капитала в турбулентные времена

- 27 июня 2024, 10:35

- |

Как вы помните, буквально в начале июня мы с вами обсуждали IPO фонда индустриальной недвижимости «Рентал ПРО», и тогда пришли к выводу, что данный инструмент может занять достойное место в инвестиционном портфеле.

💰 Сегодня на календаре уже 27 июня, а значит уже завтра закроется реестр для выплаты дохода пайщикам «Рентал ПРО», и если вы очень хотите успеть попасть в реестр акционеров, то именно четверг — последний день для покупки паёв, с целью попадания в реестр владельцев паев(с учётом режима торгов Т+1). Управляющая компания осуществит выплату дохода не позднее 19 июля 2024 года.

Думаю, мне не нужно вам рассказывать, что вход и выход из этого фонда возможен в любое время — на днях завершается действие стабилизационного агента, а далее, ликвидность будет поддерживаться маркетмейкером.

📈 Управляющая компания «А класс капитал» ориентирует инвесторов на доходность в размере 22% годовых на 10-летнем горизонте при ежемесячных выплатах. Кажется слишком амбициозно?

( Читать дальше )

Блог им. Klinskih-tag |ТОП-20 крупнейших застройщиков РФ

- 06 февраля 2024, 09:34

- |

1️⃣ Первое место по объёмам текущего строительства сохранил за собой Самолет, ещё больше упрочив своё положение: по итогам января лидер рынка увеличил объём текущего строительства на 138 тыс. м² (с 5,33 млн м² до 5,47 млн м²), при этом в строительстве у девелопера 57 жилых комплексов, в которых возводится 251 многоквартирный дом и 18 домов с апартаментами.

2️⃣ Второе место по-прежнему уверенно занимает застройщик ПИК, который в январе увеличил объём текущего жилищного строительства на 10 тыс. м² (с 4,55 млн м² до 4,56 млн м²).

3️⃣ Замыкает тройку лидеров, как и в предыдущем ранжировании, Группа ЛСР, которая уменьшила объём текущего жилищного строительства на 144 тыс. м² (с 2,25 млн м² до 2,11 млн м²). Удивительно, но среди перечисленных трёх крупнейших застройщиков только ЛСР может похвастаться рейтингом 5.0, который по 5-бальной шкале оценивает соблюдение декларируемого срока ввода жилья в эксплуатацию и/или передачи квартир дольщикам. У Самолета и ПИКа этот рейтинг составляет 4.5.

( Читать дальше )

Блог им. Klinskih-tag |❓Почему рынок недвижимости не рухнул после резкого роста ключевой ставки?

- 10 октября 2023, 13:47

- |

🤔 Как показывает новейшая российская история, рынок недвижимости всегда очень болезненно реагировал на повышение процентных ставок в стране, однако текущая фаза повышения «ключа» в этом смысле является исключением из правил, и квадратные метры практически не потеряли интерес в глазах россиян, и уж тем более цены на жильё не спешат снижаться.

Ответ на этот вопрос банально прост: условия по льготным ипотечным программам, на фоне взлёта ключевой ставки до 13,0%, изменились незначительно, поэтому физлицам по-прежнему выгодно покупать жильё на первичном рынке. Так, в начале осени в 10 крупнейших российских банках средняя ставка по льготной ипотеке в новостройках увеличилась всего на +0,3 п.п. до 7,9%, а по семейной ипотеке показатель вырос на +0,4 п.п. до 5,9%.

Если бы не льготная ипотека, которую Правительство РФ ввело в начале 2020 года, то сейчас ставки по займам на недвижимость были бы в районе 14-15%, как это сейчас наблюдается на вторичном рынке. Зампред ЦБ РФ Алексей Заботкин на пресс-конференциях регулятора часто говорил о том, что ипотечная ставка в любой стране мире привязана к доходности 10-летних гособлигаций с премией в 2-3%. Сейчас доходность 10-летних ОФЗ 12,1%, поэтому ипотечные ставки в текущих рыночных условиях должны быть около 15%.

( Читать дальше )

Блог им. Klinskih-tag |Рынок недвижимости приуныл

- 23 ноября 2022, 00:30

- |

📉 Портал «Индикаторы рынка недвижимости» фиксирует падение спроса на жилую недвижимость в Москве и Московской области: количество сделок в октябре сократилось на -40% (г/г). Спрос сократился до показателей в первую волну пандемии COVID-19. В первой половине ноября риелторы фиксируют сохранение негативной динамики.

На этом фоне цены на большинство объектов недвижимости начинают постепенно снижаться: по сравнению с сентябрём показатель упал в среднем на 1%, правда к уровню годичной давности ценники по-прежнему выше в среднем на 20%.

🤦Население теряет интерес к новостройкам ещё с июня, и в октябре тенденция усилилась (по понятным причинам, о которых уже не принято говорить вслух). Масла в огонь подлил ещё и Минфин РФ, который заявил о том, что не собирается продлевать льготную ипотеку под 7% с 2023 года

( Читать дальше )

Блог им. Klinskih-tag |Российский рынок недвижимости: чего ждать?

- 07 апреля 2021, 11:52

- |

✔️ В 2020 году российский ипотечный рынок вырос на 51% (г/г) до 4,3 трлн рублей, превзойдя рекорд 2018 года.

✔️ В минувшем году строительную отрасль поддержала госпрограмма льготной ипотеки под 6,5%, которая обеспечила высокий спрос и рост цен на недвижимость.

✔️ В 2020 году средневзвешенная ипотечная ставка впервые в истории опустилась ниже 7,5%. В июле Правительство РФ планирует завершить госпрограмму, что приведет к росту ставок.

✔️ Ужесточение кредитно-денежной политики Банка России также играет против ипотечного рынка.

✔️ Рост цен на недвижимость в 2021 году продолжится, хотя и меньшими темпами, чем в прошлом году.

✔️ Снижение реальных доходов населения, увеличение цен на жилье и рост ставок будут оказывать негативное влияние на рынок в этом году. Объём выдачи ипотеки в этом году будет меньше, чем годом ранее.

( Читать дальше )

Блог им. Klinskih-tag |Что будет с рынком недвижимости в 2021 году?

- 03 января 2021, 14:08

- |

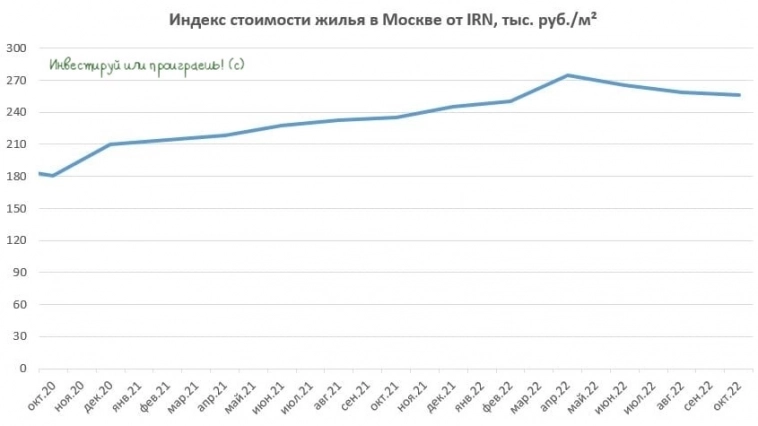

Помимо всего прочего, минувший 2020 год был ознаменован невиданным со времён нулевых ажиотажем на рынке недвижимости. И если верить данным от IRN (см.график ниже), то можно отметить, что рост цен на первичку и вторичку составил примерно 10%-20% (в зависимости от сегмента), главным образом на фоне благоприятного стечения двух факторов — снижающейся ключевой ставки и запуск программы льготного ипотечного кредитования.

🏦 Хотя и классическая ипотека (не на льготных условиях) пользовалась хорошим спросом, ввиду снижения банковских процентов по займам до адекватных уровней, вслед за ключевой ставкой, что и объясняет повышенный интерес не только к первичной, но и вторичной недвижимоси. А льготная ипотека лишь помогла разогнать цены, которые до этого пребывали в стагнации с 2014 года.

📈 Как акционер ЛСР, я могу только порадоваться такой динамике и интересу к недвижимости, однако складывается впечатление, что в текущем 2021 году нас ждёт если не коррекция в ценах за квадратные метры, то стабилизация уж точно. Если уже даже Путин с Грефом (да и многие другие тоже) комментируют взлетевшие резко вверх цены на недвижимость, призывая профильные ведомства попытаться как-то обуздать их, то эти намёки редко остаются без внимания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс